Tiện ích

Cẩm nang

CÁC MẪU CV THAM KHẢO

Tạo CV mới

229

229  1

1  148

148

Tạo CV mới

494

494  0

0  105

105

Tạo CV mới

822

822  1

1  729

729 Trong thời đại ngày nay, các hoạt động giao dịch của người dân với ngân hàng và các tổ chức tín dụng trở nên ngày càng phổ biến. Trong quá trình này, chắc hẳn chúng ta đã gặp rất nhiều thuật ngữ tài chính khác nhau liên quan đến lĩnh vực ngân hàng. Một trong những thuật ngữ thường xuyên xuất hiện trong giao dịch nhưng vẫn còn khá mập mờ là "chiết khấu hối phiếu". Vậy chiết khấu hối phiếu là gì và nó có những đặc điểm gì đáng chú ý? Dưới đây, vieclam123.vn sẽ giải thích rõ hơn về điều này.

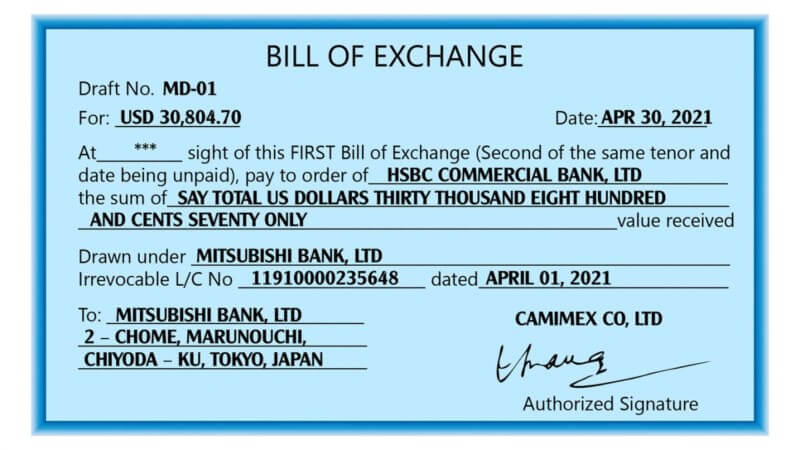

Chiết khấu hối phiếu trong ngữ cảnh của ngân hàng thương mại đề cập đến một hoạt động tài chính phổ biến. Theo mô hình này, ngân hàng thương mại đồng ý mua hối phiếu từ khách hàng của mình trước thời hạn thanh toán được quy định. Khi đó, ngân hàng thương mại sẽ thanh toán một phần giá trị của hối phiếu cho khách hàng tương ứng với mức chiết khấu đã thỏa thuận.

Tuy nhiên, điều đáng chú ý là ngân hàng thương mại có thể chọn đưa hối phiếu đã mua chiết khấu tại một ngân hàng thương mại khác hoặc tại Ngân hàng Trung Ương. Khi ngân hàng thương mại này đưa hối phiếu đã mua để chiết khấu một lần nữa tại một địa điểm khác, hoặc thậm chí tại Ngân hàng Trung Ương, thì hoạt động này được gọi là "tái chiết khấu".

Tái chiết khấu thể hiện sự tương tác phức tạp giữa các thực thể tài chính trong ngành ngân hàng. Khi ngân hàng thương mại thực hiện việc này, nó thường liên quan đến việc tối ưu hóa lợi ích tài chính, xem xét các tùy chọn chiết khấu khác nhau và quản lý rủi ro liên quan đến việc chiết khấu và giao dịch hối phiếu.

Trong lĩnh vực ngân hàng thương mại, nghiệp vụ chiết khấu hối phiếu không chỉ đơn thuần là một phần của các giao dịch tín dụng thông thường, mà còn chứa đựng những đặc điểm đặc trưng mà mỗi khách hàng cũng như nhân viên ngân hàng cần phải hiểu rõ.

Đầu tiên, nghiệp vụ chiết khấu hối phiếu luôn đi kèm với bản chất của một nghiệp vụ tín dụng ngắn hạn. Điều này thể hiện qua việc khách hàng chỉ có thể thực hiện chiết khấu tại ngân hàng trong khoảng thời gian không vượt quá 1 năm, dù hối phiếu có thể có thời hạn thanh toán kéo dài hơn 1 năm. Quy định này nhằm đảm bảo ngân hàng không phải đối mặt với rủi ro quá lớn khi tiếp nhận hối phiếu đã được chiết khấu từ khách hàng, từ đó bảo vệ sự ổn định của nền kinh tế tránh khỏi những tác động không mong muốn do khả năng sụp đổ của các ngân hàng.

.jpg)

Một khía cạnh quan trọng khác của nghiệp vụ chiết khấu hối phiếu là việc tạo ra một hình thức cho vay trực tiếp với người sở hữu hối phiếu, nhưng cũng đồng thời là hình thức cho vay gián tiếp với người bị ký phát hoặc người phát hành hối phiếu. Qua việc chiết khấu hối phiếu, ngân hàng cung cấp tín dụng cho người sở hữu hối phiếu dựa trên mối quan hệ thương mại đã tồn tại giữa các bên liên quan, bao gồm người thụ hưởng, người cầm giữ hối phiếu, người ký phát và người bị ký phát hoặc người phát hành.

Hơn nữa, nghiệp vụ chiết khấu hối phiếu hoạt động dựa trên nguyên tắc của việc chuyển nhượng trái quyền. Tương tự hình thức cho vay thông qua việc chuyển nhượng khoản, khách hàng như là người sở hữu trái quyền có kỳ hạn, có khả năng yêu cầu ngân hàng cung cấp khoản tín dụng thông qua việc chuyển nhượng trái quyền đó, với điều kiện được khấu trừ phần lợi tức chiết khấu. Bằng việc thực hiện chiết khấu, ngân hàng không chỉ có tư cách như một người cho vay mà còn có vai trò như một người mua các trái quyền chưa đến kỳ hạn thanh toán.

Thứ tư, nghiệp vụ chiết khấu hối phiếu có sự khác biệt quan trọng so với nghiệp vụ thấu chi, và điều này mang lại nhiều ưu điểm cho cả ngân hàng và khách hàng. Trong nghiệp vụ chiết khấu hối phiếu, ngân hàng thương mại cung cấp một giá trị chiết khấu từ hối phiếu cho khách hàng. Điều này cho phép khách hàng tận dụng giá trị này để đầu tư hoặc sử dụng vào mục đích kinh doanh, mà không cần phải trở thành người mắc nợ của ngân hàng. Trái lại, trong nghiệp vụ thấu chi, khách hàng đóng vai trò là người mắc nợ của ngân hàng. Họ có thể sử dụng số tiền vượt quá số dư tài khoản thanh toán theo sự đồng ý trước của ngân hàng trong hạn mức thấu chi đã thỏa thuận. Điều này có nghĩa rằng họ đã vay tiền từ ngân hàng và phải trả lại số tiền này theo điều kiện đã đưa ra.

Cùng với đó, trong việc chiết khấu, tính an toàn và đảm bảo còn đến từ khả năng tái chiết khấu. Khi ngân hàng chiết khấu hối phiếu, họ có thể sử dụng giá trị hối phiếu để ứng vốn tại Ngân hàng Trung Ương hoặc các ngân hàng thương mại khác. Điều này tạo ra sự đảm bảo cho ngân hàng về khả năng thanh khoản và khả năng quản lý rủi ro tài chính.

Cuối cùng, nghiệp vụ chiết khấu hối phiếu có sự khác biệt với nghiệp vụ cho vay có bảo đảm bằng cầm cố hối phiếu ở chỗ, khi ngân hàng thực hiện chiết khấu, người nhận chiết khấu chuyển quyền sở hữu hối phiếu cho ngân hàng. Nếu toàn bộ thời hạn còn lại của hối phiếu được chiết khấu, người nhận chiết khấu sẽ không còn quyền đòi lại hối phiếu.

Trong tình hình nền kinh tế cạnh tranh ngày nay, việc chiết khấu hối phiếu đã trở thành một cách linh hoạt để khách hàng và ngân hàng thương mại tối ưu hóa việc quản lý và luân chuyển nguồn vốn kinh doanh. Đây là một hình thức tài chính được tận dụng để cung cấp lợi ích đa dạng cho cả hai bên, tạo điều kiện thuận lợi cho hoạt động kinh doanh và quản lý tài chính.

Đối với khách hàng, việc chiết khấu hối phiếu mang đến khả năng linh hoạt trong việc quản lý nguồn vốn kinh doanh của họ. Dù cho họ cần giải ngân ngay lập tức hay không thể đòi lại số tiền trước hạn từ người mua, khách hàng vẫn có thể tận dụng giá trị hối phiếu để chuyển đổi thành nguồn vốn thực hiện các hoạt động kinh doanh. Trong trường hợp mua bán hàng hóa hoặc dịch vụ, việc sử dụng hối phiếu giữa người bán và người mua đảm bảo việc thanh toán và giữ vững quan hệ tín dụng.

Một khía cạnh quan trọng khác của hối phiếu đối với khách hàng đó là tính linh hoạt trong việc sử dụng nguồn vốn. Người xin chiết khấu không phải ràng buộc bởi các điều kiện về mục đích sử dụng vốn như trong trường hợp vay. Họ có quyền tự do quyết định cách sử dụng số tiền từ chiết khấu hối phiếu, bất kể là để đầu tư vào kinh doanh, mở rộng hoạt động, hay tiêu dùng cá nhân. Điều này giúp họ thúc đẩy tối đa sự linh hoạt trong quản lý tài chính và phát triển.

Đối với ngân hàng thương mại, nghiệp vụ chiết khấu mang đến một cơ hội tốt để huy động nguồn vốn từ cộng đồng và các khách hàng thông qua việc phát hành hối phiếu. Quy trình này thường đơn giản và nhanh chóng, giúp ngân hàng tiết kiệm thời gian và chi phí so với các giao dịch khác. Đặc biệt, nghiệp vụ chiết khấu hối phiếu còn giúp ngân hàng hạn chế rủi ro tín dụng. Không như việc cho vay truyền thống, chiết khấu hối phiếu mang theo sự đảm bảo trả nợ từ nhiều phía, bao gồm người ký phát, người bảo lãnh và người chuyển nhượng.

Hoạt động chiết khấu hối phiếu không chỉ không đóng băng vốn của ngân hàng thương mại, mà còn tạo điều kiện thuận lợi cho các tổ chức này để sử dụng vốn một cách hiệu quả thông qua khả năng tái chiết khấu tại Ngân hàng Trung Ương hoặc các ngân hàng thương mại khác. Điều này đem lại nhiều lợi ích quan trọng cho cả ngân hàng và hệ thống tài chính nói chung.

Một khía cạnh quan trọng trong việc chiết khấu hối phiếu là khả năng tái chiết khấu. Khi ngân hàng thương mại chiết khấu một hối phiếu, họ có thể dựa vào giá trị hối phiếu để ứng vốn tại Ngân hàng Trung Ương hoặc các ngân hàng thương mại khác. Điều này mang lại khả năng tiếp tục sử dụng vốn để thực hiện các hoạt động kinh doanh khác mà không cần phải chờ đến thời điểm hối phiếu đáo hạn. Việc này giúp tối ưu hóa việc sử dụng vốn và tạo điều kiện thuận lợi cho các hoạt động kinh doanh của ngân hàng thương mại.

Xem thêm: Ngân hàng trung gian là gì? Cách hoạt động của Intermediary Bank

Hơn nữa, sự ứng vốn trong quá trình chiết khấu hối phiếu dẫn đến việc tạo ra tiền gửi. Khi ngân hàng thương mại tiến hành chiết khấu, họ thực hiện việc ứng vốn cho khách hàng hoặc tổ chức và thu về giá trị hối phiếu. Điều này gây ra một quy trình vòng lặp tạo ra tiền gửi trong hệ thống tài chính. Tiền gửi này sau đó có thể được sử dụng để hỗ trợ hoạt động cho vay, đầu tư, hoặc các hoạt động tài chính khác của ngân hàng. Vì vậy, quá trình chiết khấu không chỉ là một phương tiện để cung cấp nguồn vốn mà còn tạo ra một chu trình tài chính tích cực trong hệ thống.

Tóm lại, việc chiết khấu hối phiếu không chỉ đóng vai trò quan trọng trong việc luân chuyển nguồn vốn kinh doanh một cách hiệu quả cho khách hàng mà còn giúp ngân hàng thương mại tối ưu hóa hoạt động quản lý tài chính và giảm thiểu rủi ro tín dụng. Với bài viết dưới đây của vieclam123, mong rằng mọi người đã hiểu rõ chiết khấu hối phiếu là gì và những đặc điểm, vai trò của chiết khấu hối phiếu để có thể lưu ý kỹ hơn khi tiến hành các giao dịch với ngân hàng thương mại.

Lãi suất chiết khấu là một thuật ngữ thường gặp trong lĩnh vực tài chính và ngân hàng. Tuy nhiên, nhiều người vẫn còn thắc mắc về ý nghĩa của thuật ngữ này. Hãy cùng khám phá: Lãi suất chiết khấu là gì? Nó ảnh hưởng như thế nào và có những yếu tố nào tác động đến nó? Theo dõi bài viết dưới đây của vieclam123.vn để hiểu rõ hơn về vấn đề này.

Chia sẻ