Tiện ích

Cẩm nang

Blog

Blog

Tin tức tổng hợp

Tin tức tổng hợp

Mô hình tài chính là gì và hướng dẫn cách xây dựng mô hình tài chính

Mô hình tài chính là gì và hướng dẫn cách xây dựng mô hình tài chính

Nếu bạn đang có ý định đầu tư một công ty nào đó hay muốn trở thành một trở thành một người Start-up trong tương lai thì chắc chắn bạn quan tâm đến mô hình tài chính. Mô hình này sẽ giúp bạn biết được kết quả kinh doanh của một doanh nghiệp, các yếu tố đầu vào hay giả định ở một tổ chức cụ thể. Hãy cùng vieclam123.vn tìm hiểu về mô hình tài chính là gì ngay trong bài viết dưới đây nhé!

MỤC LỤC

Mô hình tài chính là một bảng tổng hợp các thông tin tài chính của công ty về một vài khía cạnh hay chỉ số chứng khoán của công ty đó. Mô hình này thường được thực hiện bằng cách tính toán, đưa ra đề xuất dưới dạng các con số cụ thể. Đây cũng là bản tóm tắt giúp người đọc nắm bắt được toàn bộ thông tin, sự kiện xung quanh một doanh nghiệp. Đồng thời, nó cũng cung cấp các hướng dẫn giải pháp, hành động có khả năng, lựa chọn thay thế cho nhà quản trị doanh nghiệp.

Thông thường, mô hình tài chính thường được biểu diễn dưới dạng excel để dự đoán hiệu suất tài chính doanh nghiệp trong tương lai. Các dự đoán này được xây dựng dựa trên kết quả hoạt động từ quá khứ và được làm nên từ mô hình 3 báo cáo như báo cáo kết quả kinh doanh, báo cáo lưu chuyển tiền tệ và bảng cân đối kế toán.

Từ thông tin đó, các mô hình cao cấp hơn sẽ được xây dựng như phân tích dòng tiền chiết khẩu (mô hình DCF), đòn bẩy mua lại (mô hình LBO), mua bán và sát nhập (mô hình M&A) và phân tích độ nhạy. Để tìm hiểu sâu hơn, chúng ta sẽ đi tiếp mục tiêu của mô hình tài chính.

Mô hình tài chính là một sự trình bày hoạt động của doanh nghiệp trong quá khứ, hiện tại và tương lai. Mục đích chính của nó là tái tạo một cách chuẩn chỉnh các hoạt động thực tế của doanh nghiệp. Khi nắm rõ được các yếu tố, sự giả định hay các biến đầu vào của mô hình tài chính, các nhà tài chính có thể mô hình hóa các biến tài chính trong mô hình này.

Từ đó, mô hình sẽ được sử dụng như một công cụ để đưa ra quyết định, người quản trị có thể dùng chúng để ước tính chi phí, dự tính lợi nhuận của một dự án mới được thực thi. Ngoài ra, những người quan tâm chúng còn sử dụng để giải thích hoặc dự đoán tác động đối với cổ phiếu của công ty từ các yếu tố bên trong như thay đổi chiến lược, thay đổi mô hình kinh doanh, thay đổi chính sách hoặc sửa đổi quy định kinh tế.

Mô hình tài chính được thiết kế để miêu tả tình hình hoạt động của công ty dưới dạng con số giúp người quan tâm có thể đưa ra quyết định tốt hơn. Mục đích chính của mô hình này được dùng để đưa ra quyết định, thực hiện các phân tích tài chính bên trong hoặc bên ngoài của công ty.

Ở bên trong doanh nghiệp, người quản trị sẽ sử dụng để đưa ra quyết định về các tính huống khác nhau như huy động vốn, thực hiện mua lại, phát triển doanh nghiệp, lập ngân sách hoặc dự báo, kế toán quản trị,…

Ở các doanh nghiệp vừa và nhỏ, mô hình tài chính sẽ giúp người quản trị định lượng kế hoạch kinh doanh, mô hình kinh doanh, các giả định và tầm nhìn cho doanh nghiệp. Ngoài ra, mô hình tài chính còn giúp doanh nghiệp xây dựng được kịch bản, chuẩn bị kế hoạch dự định, tạo dựng phương án dự phòng khi mọi thứ diễn ra không như dự tính.

Đối với các tập đoàn lớn, mô hình tài chính sẽ được dùng làm tư liệu công ty hay bản báo cáo cho cổ đông. Điều này sẽ giúp các cổ đông biết được số tiền của mình đang được sử dụng thế nào, hiểu được kế hoạch tài chính cũng như mục tiêu kỳ vọng của công ty. Với những điều minh bạch này, tập đoàn sẽ tạo được vị thế, nâng cao giá trị của bản thân mình.

Xem thêm: Giám sát tài chính là gì? Nội dung và mô hình giám sát tài chính

.jpg)

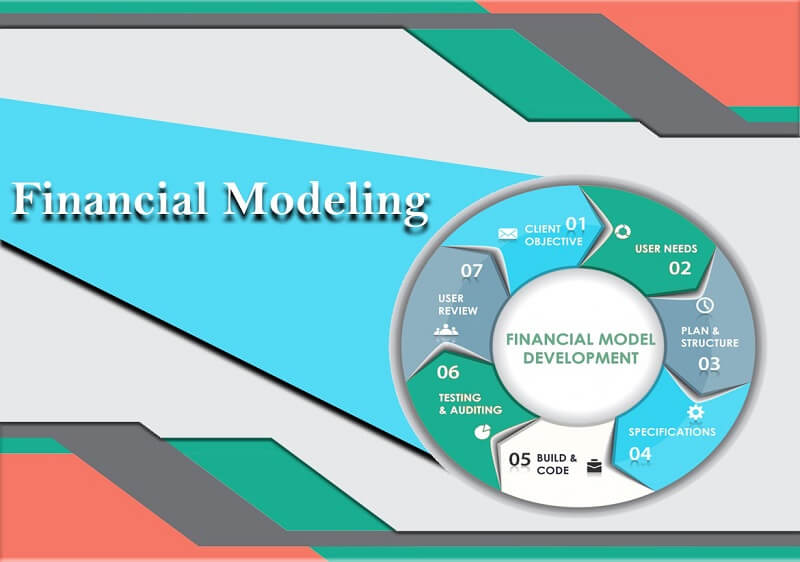

Để tạo nên một mô hình tài chính, người xây dựng cần làm việc ở các phần khác nhau rồi kết nối chúng lại với nhau. Sau đây là tổng hợp tất cả các bước từ bắt đầu đến kết thúc mà người xây dựng cần quan tâm.

Mô hình tài chính sẽ được bắt đầu bằng thành tích lịch sử của công ty. Người xây dựng mô hình sẽ thực hiện bằng cách tải xuống các bản báo cáo tài chính 3 năm và nhập vào Excel. Ở giai đoạn lịch sử, bạn sẽ thiết kế ngược lại các giải định bằng cách tính toán tốc độ tăng trưởng, doanh thu, biên lợi nhuận gộp, chi phí cố định, chi phí biến đổi và ngày tồn khó. Sau đó, người xây dựng sẽ nhập các giả định của giai đoạn dự đoán dưới dạng mã cứng.

Từ các thông số giả định đã được đưa ra, người xây dựng sẽ tính toán phần trên cùng của báo cáo thu nhập với doanh thu, lợi nhuận gộp, giá vốn hàng bán, chi phí hoạt động, bao gồm cả EBITA. Khấu hao, lãi vay, thuế sẽ được người xây dựng thực hiện cuối cùng.

Ở phần trên cùng của báo cáo thu nhập, người xây dựng sẽ bắt đầu điền bảng cân đối kế toán của doanh nghiệp. Lúc này, bạn sẽ thực hiện bằng cách tính toán các khoản phải thu, hàng tồn kho, chức năng của doanh thu và giá vốn hàng bán, giả định về số ngày AR và số ngày tồn kho. Sau đó, bạn sẽ điền hàm của giá vốn hàng bán, khoản phải trả và ngày AP.

Trước khi tiến hành xây dựng bảng cân đối kế toán và báo cáo thu nhập, người xây dựng cần tạo lịch trình cho các tài sản vốn như nhà máy, tài sản, thiết bị và các khoản nợ, lãi. Lịch trình của PP&E sẽ kéo dài từ kỳ trước cộng với chi phí vốn và trừ đi phần khấu hao. Lịch trình nợ cũng sẽ được kéo dài từ giai đoạn lịch sử cộng thêm các khoản nợ tăng lên và trừ đi khoản nợ đã trả. Chúng ta có thể tính lãi suất bằng số dư nợ trung bình.

Chúng ta có thể hoàn thành bảng cân đối và báo cáo thu nhập từ lịch trình đi kèm. Thực hiện liên kết khấu hao với lịch PP&E, lãi vay và lịch nợ trên bảng báo cáo kết quả kinh doanh. Sau đó, chúng ta sẽ tính thu nhập trước thuế, thuế và thu nhập ròng. Ở trên bảng cân đối kế toán, bạn sẽ liên kết số dư PP&E và số dư nợ cuối kỳ từ các lịch trình. Vốn chủ sở hữu của cổ đông sẽ được thực hiện bằng kéo số dư cuối kỳ của năm ngoái về trước rồi cộng thu nhập ròng, vốn huy động, sau đó trừ đi cổ tức hoặc cổ phiếu được mua lại.

Sau khi đã hoàn thành bảng cân đối kế toán và báo cáo thu nhập, chúng ta sẽ bắt đầu xây dựng báo cáo lưu chuyển tiền tệ bằng phương pháp đối chiếu. Chúng ta sẽ bắt đầu với thu nhập ròng, thêm khấu hao, đồng thời điều chỉnh các thay đổi trong vốn lưu động không dùng tiền mặt đến thu từ hoạt động kinh doanh. Tiền mặt để đầu tư được dùng trong chi tiêu vốn của lịch trình PP&E và tiền mặt để tài trợ là kết quả được giả định để tăng nợ và vốn chủ sở hữu.

Sau khi đã hoàn thành mô hình 3 báo cáo cần tính toán dòng tiền tự do và thực hiện định giá doanh nghiệp. Dòng tiền tự do sẽ được chiết khấu trở lại hôm nay theo giá vốn doanh nghiệp, bao gồm cả chi phí cơ hội và tỷ suất lợi nhuận theo yêu cầu.

Sau khi phân tích và định giá DCF hoàn tất cần thực hiện phân tích độ nhạy và kịch bản của mô hình. Mục tiêu chính của việc phân tích này là đánh giá mức độ thay đổi của các giả định cơ bản ảnh hưởng tới giá trị của công ty. Đây là cách ước tính rủi ro và lập kế hoạch kinh doanh.

Biểu đồ và mô hình là cách tiếp cận hiệu quả nhất để xem được kết quả của mô hình tài chính. Đây là một công cụ hiệu quả để giúp giám đốc điều hành nắm bắt được khai quát tình hình hoạt động của công ty khi không có thời gian tìm hiểu hoạt động bên trong mô hình.

Sau khi đã hoàn thành mô hình, chúng ta sẽ thực hiện kiểm tra bằng cách dựa trên các tình huống khắc nghiệt sẽ diễn ra. Chúng ta cần chú ý tới tất cả các công thức của Excel và công cụ kiểm tra có hoạt động bình thường hay không.

.jpg)

Như vậy, chúng ta đã hiểu tổng quan mô hình tài chính là gì và cách xây dựng nên mô hình tài chính. Nếu các bạn vẫn còn bất kỳ thắc mắc nào về mô hình này, hãy liên hệ với vieclam123.vn ngay nhé!

Cấu trúc tài chính là một thuật ngữ cơ bản giúp định hình và xây dựng nên một doanh nghiệp. Để tìm hiểu sâu hơn thế nào là cấu trúc tài chính, các bạn sẽ đọc bài viết dưới đây!

MỤC LỤC

Chia sẻ